Jeder hat schon mal von ihm gehört. Der Zinseszins ist einer der wichtigsten Effekte für Vermögensaufbau und effektive Altersvorsorge. Der Ausdruck „Geld für sich arbeiten lassen“ beschreibt den Zinseszins. Er wird wirksam, wenn neben dem investierten Kapital auch dessen Zinsen oder Renditen, wieder angelegt werden. Dadurch erzielen Zinsen wiederum Zinsen und damit Erträge. Dieser Effekt entwickelt über die Zeit eine Dynamik, die uns intuitiv nur schwer verständlich ist und häufig unterschätzt wird.

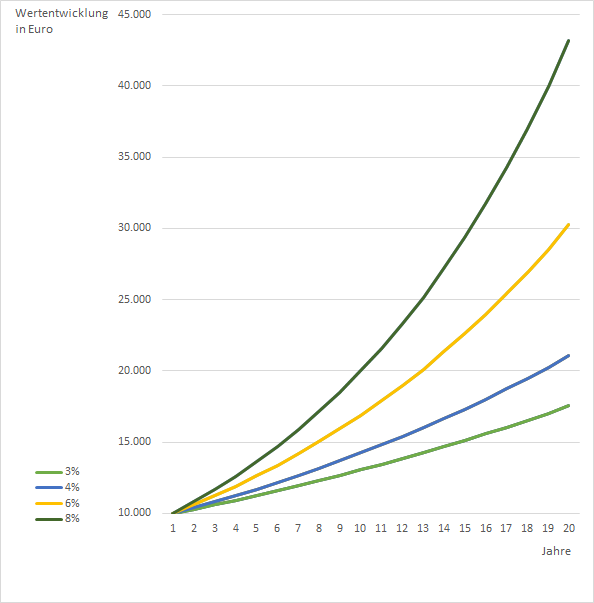

Beträgt der Zinssatz 1 Prozent, dauert es 70 Jahre, bis sich der angelegte Betrag verdoppelt hat. Bei einem Zins von 4 Prozent werden dagegen aus 10.000 Euro schon nach 18 Jahren 20.000 Euro. Der Zinseszins hat also zur Verdopplung des investierten Kapitals geführt, ohne das weitere Mittel angelegt wurden. Wenige Prozentpunkte an Rendite machen über einen längeren Zeitraum einen großen Unterschied (siehe Grafik).

Für die Höhe des Zinseszinseffekts sind drei Größen wichtig: die Anlagesumme, der Anlagezeitraum und die Höhe der Zinsen/Renditen.

Da Anleger momentan auf Tagesgeld und Anleihen kaum Zinsen erhalten, kommt man an Aktien nicht vorbei, wenn man den Zinseszins effektiv ausnutzen möchte.

Zinsrechner

Vergegenwärtigen Sie sich den Effekt des Zinseszinses an konkreten Zahlen. Einen sehr guten Online-Rechner gibt es hier: https://www.zinsen-berechnen.de/

Gehen Sie bei Ihren Berechnungen von realistischen Aktienrenditen aus.

Die jährliche Rendite im langfristigen Durchschnitt für einen Aktien-Welt-ETF liegt real (inflationsbereinigt) bei 5% bis 6% 1.

Erträge wieder anlegen

Der Zinseszins kann seine Wirkung natürlich nur voll entfalten, wenn sämtliche Erträge, wie Zinsen und Dividenden, immer wieder neu angelegt werden.

Dies kann durch ein Investment in einen thesaurierenden ETF geschehen, wobei die Erträge automatisch wieder anlegt werden. Oder Sie entscheiden sich für einen ausschüttenden ETF und legen die ausgeschüttet Dividenden selbst wieder an.

Gebühren

Haben Sie immer ein Auge auf die Gebühren. Mancher Anleger geht davon aus, dass Gebühren von 1% bis 2% den Kohl nicht fett machen würden. Immer wieder wird dann vorgerechnet, dass Gebühren von 2 € bei einer Anlagesumme von 100 € doch absolut vertretbar seien. Dabei ist aber der Zinseszinseffekt nicht berücksichtigt und der macht über einen längeren Zeitraum – und darum geht es ja bei Altersvorsorge und Vermögensaufbau – einen erheblichen Unterschied.

Vergegenwärtigen wir uns das an einem Beispiel. Bei einer Laufzeit von 20 Jahren wird aus einer Anlagesumme von 50.000 € bei

- 5% Rendite > 132.700 €

- 4% Rendite > 109.600 € (1% Gebühren)

- 3% Rendite > 90.300 € (2% Gebühren)

Gebühren von 2% führen in diesem Beispiel zu einer Differenz von 42.400 Euro. Je höher die Summen und je länger die Laufzeiten, umso dramatischer wird dieser Effekt. Es ist also sehr sinnvoll auf möglichst niedrige Gebühren zu achten. Der große Vorteil von ETFs ist, dass sie schon für Gesamtkosten von um die 0,3% zu haben sind.

Referenzen

- Kommer, G. (2018). Souverän investieren mit Indexfonds und ETFs: Wie Privatanleger das Spiel gegen die Finanzbranche gewinnen: Campus Verlag, S.212↑