Fast nichts ist für einen erfolgreichen Investor so wichtig, wie das Setzen, Verfolgen und Überprüfen von finanziellen Zielen. Sie haben keinen Überblick über Ihre Finanzen? Manchmal Angst, dass es im Alter nicht reichen könnte? Große Träume, aber keinen Plan für die Umsetzung?

Der erste Schritt zu einem effektiven Umgang mit Geld ist ein Überblick über Einnahmen und Ausgaben (Status Quo) und das Setzen von finanziellen Zielen (Zukunft).

Dafür müssen wir unsere Finanzen ordnen, unsere finanziellen Ziele entwickeln und einen Plan erstellen, wie wir diese verfolgen und überprüfen. Eigentlich kein Hexenwerk und jeder weiß auch, dass er es tun müsste. Trotzdem haben viele von uns eine Art Sperre, wenn es darum geht in die eignen Finanzen Ordnung zu bringen. Dahinter können Ausreden, wie ‚ich habe momentan zu viel um die Ohren‘, ein negativer ‚Money-Mindset’ nach dem Motto ‚Geld verdirbt den Charakter‘ oder handfeste finanzielle Ängste stecken. Klar ist aber, dass man seine Zeit kaum besser investiert kann, als in die Ordnung und Planung seiner Finanzen. Also springen Sie über Ihren Schatten. Es lohnt sich.

In diesem Beitrag zeige ich Ihnen, wie Sie sich mit ganz einfachen Mitteln Überblick über Ihre Finanzen verschaffen und wie Sie Ihre finanziellen Ziele definieren und umsetzen können. Die eignen Finanzen in die Hand zu nehmen, heißt Verantwortung für sein Leben zu übernehmen. Psychologen nennen das ‚self-efficacy‘ und konnten zeigen, dass Menschen mit einer höheren solchen Selbstwirksamkeitserwartung, glücklicher, gesünder und finanziell erfolgreicher sind.

Der folgende Beitrag gliedert sich in die Themen:

- Ziele setzen

- Ziele verfolgen

- Geld-Töpfe definieren

- Einnahmen und Ausgaben ermitteln

- Konten und Sparpläne einrichten

- Ziele überprüfen

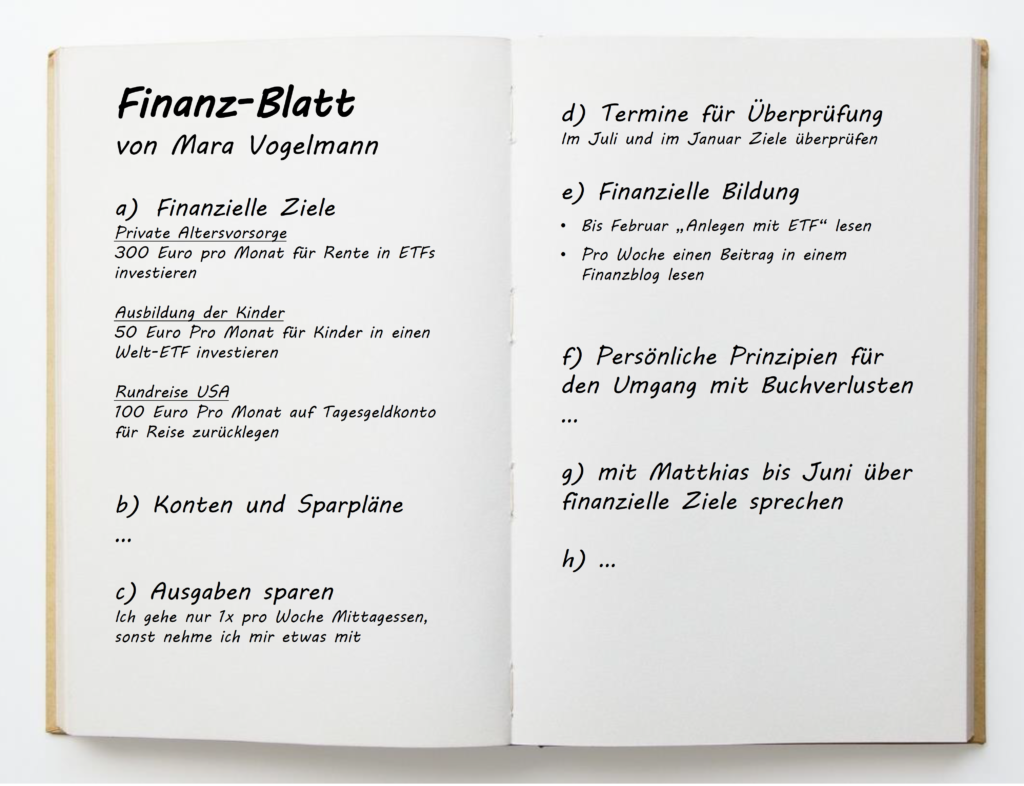

Wichtiges Tool dabei ist, alles in einem Finanz-Blatt aufzuschreiben. Bei mir ist das ein zweiseitiges Dokument.

Ziele setzen

Finanzielle Ziele sind sehr individuell und unterscheiden sich stark. Der eine will seine Schulden zurückzahlen, der nächste seine gesetzliche Rente verbessern. Wieder ein anderer will finanzielle Freiheit und der nächste träumt von einer teuren Yacht. Außerdem können sich finanzielle Ziele im Laufe eines Lebens immer wieder ändern. Auf jeden Fall gilt: Wer einmal angefangen hat Ziele zu stecken, wird merken, dass er diese erreichen kann. Mit der Zeit werden Sie auf den Geschmack kommen und Ihre Ziele höher stecken. Deswegen rate ich durchaus dazu zunächst mit kleinen Zielen zu beginnen. Aber auch das ist für Menschen unterschiedlich. Manche motiviert es direkt mit großen, langfristigen Zielen loszulegen.

Formulieren Sie Ihre Ziele möglichst konkret und messbar und definieren Sie den zeitlichen Rahmen. Bewährt hat sich die sogenannte SMART-Methode 1, nach der effektive Ziele nach den folgenden Kriterien formuliert werden:

S – Spezifisch

M – Messbar

A – Attraktiv (im Original ‚assignable‘ = zuordbar)

R – Realistisch

T – Terminierbar

Gliedern Sie Ihre finanziellen Ziele in kurzfristige und langfristige Ziele. Kurzfristige Ziele sind innerhalb der nächsten 3 bis 5 Jahre erreichbar, zum Beispiel eine Zusatzqualifikation, eine Hochzeit oder eine Reise. Langfristige Ziele sind zum Beispiel der Aufbau einer privaten Altersvorsorge, der Kauf einer Immobilie oder vorzeitiger Ausstieg aus dem Erwerbsberuf.

Ziele verfolgen

Um Ihre finanziellen Ziele zu verfolgen, müssen Sie gewisse Rahmenbedingungen schaffen. Zum Beispiel sollten Sie Schulden tilgen und sich einen Notgroschen aufbauen, bevor Sie für eine Yacht sparen.

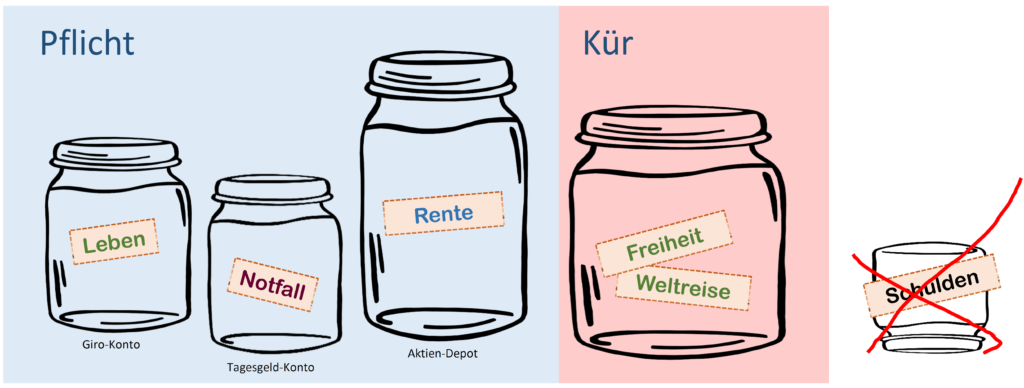

Es gibt 3 Geldtöpfe, die jeder braucht. Diese sind:

- Lebens-Topf

- Notfall-Topf

- Renten-Topf

Einnahmen bestimmen

Bevor Sie die einzelnen Töpfe einrichten, müssen Sie zunächst die Höhe Ihre Einnahmen kennen. Schreiben Sie alle

Einnahmen auf, die Sie monatlich haben. Ziehen Sie Steuern und alle Abgaben

ab, sodass wirklich nur der Betrag übrig bleibt, denn Sie ausgeben und investieren

können.

Die 3 Pflicht-Töpfe

1. Lebens-Topf

Dieser Topf ist Ihr Girokonto, über das alle Ausgaben für Ihr tägliches Leben, die sogenannten Lebenshaltungskosten, abgewickelt werden. Üblicherweise wird auf dieses Konto auch das Gehalt gebucht.

Ausgaben bestimmen

Um zu wissen, was Sie sparen und investieren können, müssen Sie Ihre Ausgaben kennen. Schreiben Sie Ihre monatlichen Ausgaben für mindestens 3 Monate auf. Wirklich alles. Von Nahrungsmitteln, über den Kaffee auf dem Weg zur Arbeit bis zum Kino-Besuch.

Diese etwas nervige Aufgabe ist wirklich wichtig. Nur wenn wir unsere Ausgaben kennen, können wir unsere Sparrate festlegen und gegebenenfalls unser Ausgabeverhalten ändern. (Zum Beispiel: Müssen 100,- Euro pro Monat für Coffe to go wirklich sein?)

Wie man seine Ausgaben gut überprüfen kann, erklärt anschaulich und verständlich das Video von Finanzfluss.

Finanzfluss: Finanzen Organisieren: Wie fange ich an? inkl. Haushaltsbuch Excel

Schulden tilgen

Es macht keinen Sinn zu sparen und zu investieren, wenn Sie Schulden haben. Zahlen Sie diese erst ab. Dispozinsen zum Beispiel liegen bei 10% pro Jahr 2. Eine Rendite in dieser Höhe ist ohne großes Risiko kaum zu bekommen. Deswegen ist es effektiver erst Schulden zu begleichen, bevor Sie investieren.

2. Notfall-Topf

Jeder sollte einen Notfall-Geldtopf für unerwartete Ausgaben haben. Unerwartete Ausgaben entstehen ständig: Die Waschmaschine geht kaputt, das Auto muss in die Werkstatt, der Zahn braucht eine neue Krone. Dieser Topf sollte 3 bis 12 Mal den Betrag Ihrer monatlichen Ausgaben umfassen. Verschätzen Sie sich hier nicht, denn der Topf ist auch deswegen wichtig, damit Sie nicht gezwungen sind, wegen kurzfristiger Ausgaben Ihren Renten-Topf zu plündern und beispielsweise Aktien zu niedrigen Kursen verkaufen müssen.

Das Geld aus dem Notfall-Topf muss jederzeit verfügbar sein. Zum Beispiel könnte es auf einem kostenlosen Tagesgeldkonto liegen.

3. Renten-Topf

Für die meisten von uns wird die Rente nicht reichen, um im Alter unseren Lebensstandard zu halten. Je jünger Sie sind, desto mehr gilt das für Sie. Jeder hat schon etwas vom Absinken des Rentenniveaus und vom platzenden Generationenvertrag durch demografischen Wandel gehört. Das Rentenniveau wird bis 2030 wahrscheinlich auf 44% absinken (siehe dazu auch den Beitrag zu Rentenlücke). 3 Wer nicht angestellt ist, muss sich um seine Rente sowieso selbständig kümmern. Fast alle von uns müssen also privat fürs Alter vorsorgen. Viele sind unsicher und wissen nicht, wie sie es machen sollen. Diese Situation wird von Finanzberater ausgenutzt, die uns Produkte aufschwatzen, die oft viel zu hohe Gebühren und dadurch viel zu geringe Renditen haben. Auch die Effektivität von Riester-Renten ist mehr als umstritten (siehe Beitrag zu Rentenlücke) 4.

Dieser Blog will Ihnen helfen, Ihre private Altersvorsorge selbst in die Hand zu nehmen. Es ist nicht so schwer, wie viele denken.

Bei Ihrem persönlichen Renten-Topf geht es in der Regel, um einen langfristigen Anlagehorizont von mindestens 15 Jahren, oft 30 und bestenfalls sogar 50 Jahren. Solch ein langer Anlagehorizont ist ideal, um in kostengünstige, breit gestreute Indexfonds zu investieren (siehe Beitrag ‚Was sind ETFs‘). Aktien haben von allen Anlageklassen über einen langen Zeitraum die höchste Rendite (siehe Beitrag zu Rendite, Risiko & Diversifikation).

Die Höhe der Sparrate für die private Rente bestimmen

Um die monatliche Rate für Ihren Renten-Topf zu bestimmen, müssen Sie zunächst die Höhe Ihrer benötigten Rente bestimmen. Zunächst definieren Sie also den Betrag, den Sie für Ihr Leben im Alter benötigen (Faustregel: 80% Ihres aktuellen Einkommens). Falls Sie eine gesetzliche Rente bekommen, schauen Sie in Ihren Unterlagen den Betrag für Ihre voraussichtliche gesetzliche Rente nach. Dann berechnen Sie, wie viel Sie privat vorsorgen müssen und ermitteln so Ihre monatliche Sparrate (siehe Beitrag zu Rentenlücke).

Online-Rechner

Um Ihre voraussichtliche gesetzliche Rente zu berechnen, können Sie auch online einen Rentenlücken-Rechner benutzen. Mit dem Vorsorgerechner können Sie außerdem einen Sparplan mit einem Entnahmeplan kombinieren und wahlweise Sparrate, Ansparzeit, Rente oder Rentendauer berechnen.

Diese Sparrate investieren Sie mit einem Sparplan – viele werden kostenlos angeboten – in ein breit diversifiziertes, kostengünstiges ETF-Portfolio. Ein solches Portfolio können Sie schon mit einem oder zwei ETFs aufbauen (siehe Beitrag zu ‚ETF-Auswahl‘).

Der Renten-Topf ist also ein Aktien-Depot mit diversifizierten, kostengünstigen ETFs. Sie sollten hier nur Geld investieren, das Sie nicht für Lebenshaltung und Notfälle brauchen. Bestfalls verkaufen Sie zwischendurch niemals Anteile, sondern erst in Ihrer Entspar- bzw. Rentenphase.

Anmerkung. Selbstverständlich kann eine private Altersvorsorge auch aus anderen Assets bestehen, wie zum Beispiel Immobilien.

Hilfe – ich kann die Sparrate nicht aufbringen

Falls es Ihre momentane Situation noch nicht erlaubt, den vollen benötigten Betrag in Ihren Renten-Topf zu investieren. Fangen Sie trotzdem jetzt an. Auch 10 oder 20 Euro pro Monat summieren sich über die Zeit auf. Zusätzlich wirkt über einen langen Zeitraum der Zinseszinseffekt, der oft unterschätzt wird. Sobald Sie etwas mehr verdienen, erhöhen Sie Ihre Sparrate.

Für hohe Renten-Töpfe über 100.000 €

Wer möchte und wer über ein entsprechendes Volumen verfügt, kann darüber nachdenken in mehrere Assetklassen zu investieren und damit sein Risiko zu streuen. Nach dem Motto »Du sollst nicht alle Eier in einen Korb legen« (Siehe dazu den Beitrag zu Assetallokation und den Beitrag zu Beispielen)

Kür-Töpfe

Wer keine Schulden hat, sein Notpolster aufgebaut und die Sparrate für das Rentenkonto bedienen kann, der ist in der Lage seine Kür-Töpfe zu füllen. Zum Beispiel für den vorzeitigen Ausstieg aus der Erwerbsarbeit, das Segelschiff, das Traumhaus oder die Weltreise.

Auch für Spezialthemen kann man eigene Geld-Töpfe einrichten. Ich habe zum Beispiel endlich meine Zahnzusatzversicherung gekündigt und investiere jetzt den Betrag – immerhin 45 € pro Monat – in einen Welt-ETF. Dabei habe ich mir folgende Regel in meinem Finanz-Blatt definiert. Falls Ausgaben für Zähne anfallen und die Kurse unter meinem Einstiegsniveau sind, bezahle ich die Behandlung zunächst aus meinem Notfall-Konto. Ich verkaufe ETF-Anteile aus meinem Zahn-Topf nur, wenn die Kurse im plus sind. Da meine Zähne aktuell auf Vordermann sind, rechne ich mit höheren Ausgaben erst in einigen Jahren. Ich gehe jedenfalls davon aus, dass ich mit einem Aktien-Investment viel besser fahre, als mit meiner Versicherung.

Konten und Sparpläne einrichten

Ich empfehle für die verschiedenen finanziellen Ziele eigene Konten einzurichten.

Sparen und Investieren funktioniert am besten, wenn sie völlig automatisiert ablaufen und Sie nicht mehr darüber nachdenken müssen. Richten Sie also Daueraufträge und Sparpläne ein. Ihre Sparrate für Ihren Renten-Topf sollte monatlich automatisch von Ihrem Gehaltskonto abgebucht und per Sparplan in ETFs investiert werden.

Hinweis: Bleiben Sie bei jedem Konto immer unterhalb von 100.000 Euro. Dieser Betrag ist durch die Einlagensicherung auch bei der Pleite Ihrer Bank geschützt.

Wie kann ich meine Sparrate erhöhen?

Es gibt vor allem zwei Stellschrauben, durch die Sie Ihre Investitionsrate erhöhen können:

- geringere Ausgaben

- höhere Einnahmen

Die meisten von uns können Ihre Ausgaben reduzieren. Ich trinke zum Beispiel nur noch selten Coffee to go und mache mir meinen Lieblingskaffee zu Hause. Vielleicht können Sie eine teure Versicherung kündigen, die Sie eh nicht brauchen. Außerdem braucht keiner wirklich das neuste iPhone. Vielleicht können Sie auch auf die teure Handtasche oder das zigste paar Sneakers verzichten. Wäre es möglich, dass Sie Ihr Auto abzuschaffen und auf Fahrrad und öffentliche Verkehrsmittel umsteigen? Es gibt unendliche Möglichkeiten Kosten zu reduzieren. Leihen und Tauschen sind zwei der weiteren Optionen. Durch jede dieser Einsparungen kommen Sie Ihrem finanziellen Ziel ein Stückchen näher. Oft denkt man: ach, der kleine Betrag macht doch keinen Unterschied. Aber über eine lange Zeit summieren Sie sich erheblich auf. Außerdem sind die meisten dieser Einsparungen zusätzlich ein kleiner Beitrag zum Klimaschutz.

Noch mehr Potenzial Ihre Ziele zu erreichen, bietet die Steigerung von Einkommen. Vielleicht ist es Ihnen möglich für eine gewisse Zeit einen Nebenjob anzunehmen. Vielleicht können Sie mit Ihrem Chef über eine Gehaltserhöhung verhandeln. Ist es möglich, dass Sie durch einen Jobwechsel Ihr Gehalt erhöhen? Könnten Sie durch eine Zusatzqualifikation Ihre Gehaltsaussichten verbessern? Denken Sie hier langfristig, auch wenn kurzfristig durch Maßnahmen sogar zusätzliche Kosten entstehen.

Zielerreichung überprüfen

Finanz-Blatt anlegen

Um Ihre Ziele zu überprüfen und Ihre Zielerreichung messbar zu machen, sollten Sie Ihre Ziele schriftlich festhalten. Schreiben Sie Ihr persönliches Finanz-Blatt. Dieses beinhaltet Ihre Ziele und die Strategien bei der Zielverfolgung. Auch Fehler können hier aufgeschrieben werden. Nach Ray Dalio, dem erfolgreichsten Hedge-Fond-Manager der Welt, sind Fehler die besten Lernmöglichkeiten (sehr lesenswert dazu Dalios neues Buch Die Prinzipien des Erfolgs).

Überprüfen Sie regelmäßig, wie Sie vorangekommen sind. Zum Beispiel 2x pro Jahr. Analysieren Sie, woran es lag, dass es an manchen Stellen nicht so geklappt hat, wie sich vorgenommen hatten. Falls sich Ziele verändert haben, passen Sie dies in Ihrem Finanz-Blatt an.

In finanzielle Bildung investieren

Investieren Sie regelmäßig in Ihre finanzielle Bildung. Vielleicht nehmen Sie sich vor 1 oder 2 Finanzbücher pro Jahr zu lesen. In der Schule lernen wir leider nichts über Finanzen. Auch viele Studiengänge haben kaum etwas zu diesem Thema im Angebot. Deswegen müssen wir unsere finanzielle Bildung selbst in die Hand nehmen und Sie tun das ja bereits, indem Sie diesen Blog lesen.

Alle Lese-Empfehlungen finden Sie hier.

Für den Beginn empfehle ich Ihnen folgende Bücher:

Anlegen mit ETF* von Stiftung Warentest (2018)

ETFs verstehen und den eigenen ETF-Sparplan aufsetzen. Alle wichtigen Infos dazu finden sich in diesem sehr lesenswerten Ratgeber.

> mehr

UNANGREIFBAR* von Tony Robbins (2017)

Sehr inspirierend und motivierend geschrieben. Mit vielen einfachen praktischen Tools für die Umsetzung der persönlichen finanziellen Ziele.

> mehr

The Simple Path to Wealth* von J L Collins(2016)

Sehr gut lesbar. Inspirierend und motivierend für jeden, der sein Geld selbst anlegen will. Bisher nur auf Englisch erschienen.

Finanz-Gespräche mit Partnern und Familie

Sprechen Sie regelmäßig mit Ihrem Partner oder mit Familienmitglieder über finanzielle Ziele, aber auch über Schwierigkeiten und Sorgen. Die Doktrin, dass man über Geld nicht spricht, sitzt bei vielen von uns tief. Ich halte sie für grundfalsch. Am Anfang mag es ungewohnt, vielleicht sogar schwierig sein mit seinem Partner über Geld zu reden. Aber mit der Zeit gewinnen Sie Routine und nicht selten macht es dann sogar Spaß gemeinsame finanzielle Ziele zu entwickeln und umzusetzen.

BEISPIEL | Mein persönliches Finanz-Blatt

Ich habe meine finanziellen Ziele und Strategien auf zwei Din-A4-Seiten aufgeschrieben. Die Ziele habe ich mit meinem Mann abgesprochen und mit seinen Zielen abgeglichen.

Monatlich trage ich den aktuellen Stand meiner Vermögenswerte in ein Excel-Dokument ein. Ein- bis zweimal im Jahr überprüfe ich meine Strategie in meinem Finanz-Blatt und passe sie gegebenenfalls an.

Ich habe ein kostenloses Girokonto bei der DKB für meinen Lebens-Topf und ich habe auf einem Tagesgeldkonto (auch bei der DKB) meinen Notfall-Topf für unvorhergesehene Ausgaben.

Mein Renten-Topf ist ein ETF-Aktien-Depot bei Onvista, auf das ich jeden Monat einzahle mit dem Ziel mit 67 Jahren 80% meines aktuellen Netto-Einkommens zu haben.

Meine Regeln für den Umgang mit Verlusten

Ich habe in meinem Finanz-Blatt „Prinzipien für den Umgang mit Buchverlusten“ formuliert:

- Niemals in der Krise verkaufen!!!!!!!

- Im Crash günstig Nachkaufen!!!!!!!!!! Nachkaufen sobald Kurs unter 20% des All-time-Hochs fällt. Falls die Kurse weiter nachgeben, sukzessive weiter nachkaufen.

- In der Krise zur Beruhigung Tony Robbins Buch „Unangreifbar“ lesen

- Bei einem richtige Crash möglichst wenig Nachrichten schauen und wenig Zeitung lesen.

- Nicht daran glauben, wenn alle plötzlich sagen „Diesmal ist es anders!“, „Diesmal geht das Finanzsystem wirklich unter!“

Und nun sind Sie dran

Fangen Sie am besten gleich an, Ihre finanziellen Ziele und Regeln zu definieren. Ich wünsche Ihnen dabei viel Erfolg und hoffentlich auch Spaß.

Inspirationen zum Thema

Referenzen

- Doran, G. T. (1981). There is a SMART way to write management’s goals and objectives. Management review, 70(11), 35-36↑

- Finanztest (2019). Dispozinsen. Alle Banken im Test – Durchschnittszins bei 9,68 Prozen. Abgerufen am 26.09.2019 von https://www.test.de/Girokonten-Dispozinsen-4586765-0/↑

- Deutsche Rentenversicherung (o. D.). Abgerufen am 01.05.2019 von https://www.deutsche-rentenversicherung.de/Allgemein/de/Inhalt/Allgemeines/FAQ/Rente/_%20rentenniveau/rentenniveau.html↑

- Grabka, M. M., Bönke, T., Göbler, K., & Tiefensee, A. (2018). Rentennahe Jahrgänge haben große Lücke in der Sicherung des Lebensstandards. DIW-Wochenbericht, 85(37), 809-818↑